Malvinas

Publicacion

F. William Engdahl

Quizás el 60% del Precio del Petróleo de Hoy sea Pura Especulación

http://www.globalresearch.ca/index.php?context=va&aid=8878

Global Research, May 2, 2008

El precio de petróleo crudo hoy no se tiene ninguna relación tradicional de suministro y demanda. Es controlado por un elaborado sistema de mercado financiero así como por cuatro mayores compañías de petróleo anglo-americanas. Tanto como 60% del precio de petróleo crudo de hoy es pura especulación manejada por grandes bancos mercantiles y fondos de seguros de inversión. No tiene nada que ver con los convenientes mitos de la Cresta de Petróleo. Tiene que ver con control de petróleo y su precio. ¿Cómo?

Cuadro de texto: Primero, el rol crucial de los intercambios internacionales de petróleo en Londres y Nueva York es crucial al juego. Nymex en Nueva York e ICE Futures en Londres hoy controlan los precios de referencia de petróleo globales que a su vez pusieron la mayoría la carga de petróleo libremente comerciada. Ellos hacen así vía contratos de entregas a plazo de petróleo en dos calidades de petróleo -West Texas Intermediate y North Sea Brent.

Un tercer bastante nuevo intercambio de petróleo, el Dubai Mercantile Exchange (DME), Dubai comerciando crudo, es más o menos una hija de Nymex, con el Presidente de Nymex, James Newsome, sentándose en la mesa de DME y el personal más importante son ciudadanos británicos o americanos.

Brent es usado en contratos puntuales y a largo plazo para a valorar tanto de petróleo crudo producido en mercados de petróleo global cada día. El precio de Brent es publicado por una publicación de industria de petróleo privada, Platt’s. Los mayores productores de petróleo incluso Rusia y Nigeria usan Brent como referencia para el precio del crudo que ellos producen.

Brent es una mezcla cruda importante para el mercado europeo y, en alguna magnitud, para Asia. WTI ha sido históricamente más que una canasta de petróleo crudo americano. No sólo es usado como base para los futuros de petróleo comerciados en EEUU, sino también es una referencia importante para la producción americana.

"La cola que menea al perro"

Todo esto está bien y es oficial. Pero como los precios de petróleo de hoy estan muy determinados es hecho por un proceso tan opaco que sólo un manojo de mayor bancos comerciales de petróleo como Goldman Sachs o Morgan Stanley tiene alguna idea de quien está comprando y quién vendiendo futuros de petróleo o contratos de derivado que el precia de petróleo físico se fija en este nuevo mundo extraño de “papel de petróleo”

Con el desarrollo de no-regulados derivado internacionales que se comercian en futuros de petróleo durante la última década o más, ha abierto el camino para la presente burbuja especulativa en precios de petróleo. Desde el advenimiento de los petróleos futuros que se comercian y los dos mayores en contratos futuros de petróleos de Londres y Nueva York, el control de los precios de petróleo ha dejado la OPEP y ha ido a Wall Street. Es un caso clásico de “cola que mueve al perro”.

En junio 2006, el Subcomité Permanente en Investigaciones del Senado americano sobre el Rol de la Especulación del Mercado en los crecientes precios del petróleo y gas, notando, “hay evidencia sustancial que apoya la conclusión que la gran cantidad de especulación en el mercado actual ha aumentado significativamente los precios”

Lo que el personal del comité de Senado documentó en el informe era una boca de aspillera abierta tan grande en la regulación en comercio de derivados de petróleo del Gobierno de EEUU que una manada de elefantes podría atravesarlo. Eso parece lo que ellos han estado haciendo precisamente los rampantes precios de petróleo a través del tejado en los recientes meses. El informe del Senado fue ignorado en los medios de comunicación y en el Congreso.

El informe señaló que la Comisión de Comercio de Artículos a Futuro, un regulador financiero de las entregas a plazo, había sido asignada por Congreso para asegurar que los precios en los mercados a futuro reflejen las leyes de oferta y demanda en lugar de práctica manipulativa o especulación excesiva. El Acta de Intercambios de Artículos (CEA) dice,

“La especulación excesiva en cualquier artículo bajo los contratos de venta de tal artículo para entrega futura… causando fluctuaciones súbitas o irrazonables o los cambios injustificados en el precio de tal artículo, es una carga indebida e innecesaria en comercio interestatal en tal commodity.”

Además, el CEA dirige el CFTC para establecer tal comercio limita “como la Comisión halla es necesario disminuir, eliminar, o prevenir tal carga.” ¿Dónde está el CFTC ahora que nosotros necesitamos que tales cosas se limiten? Ellos parecen haberse alejado deliberadamente de sus responsabilidades de vigilancia asignadas en el artículo comercial más importante del mundo: petróleo.

Enron ha reído último

Como ese informe del Senado nota:

“Hasta recientemente, las entregas americanas a plazo de energía se comerciaron exclusivamente en intercambios regulados dentro de los Estados Unidos, como el NYMEX que está sujeto a vigilancia extensa por el CFTC e incluye la continua supervisión para descubrir y prevenir manipulación del precio o fraude. En los recientes años sin embargo, ha habido un tremendo crecimiento, en el comercio de contratos que parecen y simplemente se estructuran como los contratos de entregas a plazo, pero que se comercian en los mercados electrónicos no-regulados OTC. Debido a su similitud a los contratos futuros ellos se llaman a menudo “parecidos a futuros”

La única diferencia práctica entre los futuros contratos parecidos-futuros y los contratos de entregas a plazo son que los parecidos-futuros se comercian en mercados no-regulados considerando que se comercian las entregas a plazo en intercambios regulados. El comercio de artículos de energía por empresas grandes en intercambios OTC fue exento de vigilancia electrónica de CFTC por una provisión inserta a lo mejor de Enron y otros grandes comerciantes de energía en el Acto de Modernización de Futuros Artículos 2000 en las horas finales del 106 Congreso. El impacto en vigilancia del mercado ha sido sustancial.

Por ejemplo, se exigen a los comerciantes de NYMEX que guarden archivos de todos los comercios e informen los comercios grandes al CFTC. Estos Informes de Grandes Comercios, junto con datos del comercio que proporcionan diariamente precio e información de volumen, son las herramientas primarias de CFTC para calibrar la magnitud de especulación en los mercados y descubrir, prevenir, y proseguir la manipulación del precio.

El Presidente CFTC Reuben Jeffrey declaró recientemente: “el sistema de información de Comisión de Gran Comercio es una de las piedras angulares de nuestro programa de vigilancia y habilita el descubrimiento de posiciones concentradas y coordinadas que podrían usarse por uno o más comerciantes para intentar la manipulación”

En contraste con los comercios dirigidos en el NYMEX, a los comerciantes no regulados OTC que no se les exigen guardar archivos de intercambios electrónicos o archivos Large Trader Reports con el CFTC, y estas ocupaciones están exentas de vigilancia rutinaria de CFTC rutinaria. En contraste con ocupaciones dirigidas en futuros intercambios regulados, no hay ningún límite en el número de contratos que un especulador puede sujetar sobre no regulado intercambio electrónico OTC, ningún supervisado comercio por el propio intercambio, y ninguna informada cantidad de contratos excedentes (open interest) al final de cada día.” 1

Entonces, al parecer para asegurarse el camino se abrió muy ancho al precio de manipulación potencial al mercado de petróleo, en enero2006, el CFTC de la Administración Bush permitió al Intercontinental Exchange (ICE), el principal operador de energía electrónica intercambia, usar sus términos comerciales en los Estados Unidos para el comercio de futuros de petróleo crudo americano en los futuros de ICE en Londres llamado “ICE Futures.” Previamente, los Futuros de ICE en Londres sólo se habían comerciado en commodities de energía europea - petróleo crudo Brent y gas natural Reino Unido.

Como un mercado de futuros del Reino Unido, el ICE de Futuros es regulado solamente por la UK Financial Services Authority. En 1999, el intercambio de Londres obtuvo el permiso de CFTC para instalar terminales de computadora en los Estados Unidos para permitir a comerciantes en Nueva York y otras ciudades americanas transar artículos de energía europeos a través del intercambio ICE.

El CFTC abre la puerta

Entonces, en enero2006, los ICE Futuros en Londres empezaron transando un contrato de entregas a plazo para el petróleo crudo West Texas Intermediate (WTI), un tipo de petróleo crudo que se produce y se entrega en los Estados Unidos. Los ICE Futuros también notificaron al CFTC que estaría permitiendo a comerciantes en los Estados Unidos usar los términos de ICE en los Estados Unidos para transar su nuevo contrato WTI en los Futuros de ICE en el intercambio de Londres.

Los Futuros ICE también permiten a comerciantes en Estados Unidos transar gasolina americana y entregas a plazo de petróleo calorífico en los Futuros ICE de intercambio en Londres. A pesar del uso por comerciantes americanos de términos comerciales dentro de los Estados Unidos para transar petróleo americano, gasolina, y entregas a plazo de contrato de petróleo calorífico, el CFTC hasta hoy se negó a afirmar cualquier jurisdicción sobre el comercio de esos contratos.

Los Futuros ICE también permiten a comerciantes en Estados Unidos transar gasolina americana y entregas a plazo de petróleo calorífico en los Futuros ICE de intercambio en Londres. A pesar del uso por comerciantes americanos de términos comerciales dentro de los Estados Unidos para transar petróleo americano, gasolina, y entregas a plazo de contrato de petróleo calorífico, el CFTC hasta hoy se negó a afirmar cualquier jurisdicción sobre el comercio de esos contratos.

Las personas dentro de los Estados Unidos que buscan transar artículos de energía americanos - petróleo crudo americano, gasolina, y futuros de petróleo calorífico - pueden evitar toda la vigilancia del mercado americana o los requisitos de informar derivando sus ocupaciones a través de los Futuros ICE en Londres en lugar del NYMEX en Nueva York.

¿Es eso no elegante?

El regulador Gubernamental de entregas a plazo de energía americana, CFTC abrió el camino al presente no-regulado y la muy opaca especulación de entregas a plazo de petróleo. Puede ser simplemente coincidencia que el presente CEO de NYMEX, James Newsome que también se sienta en el Dubai Exchange es ex presidente del CFTC americano. En las puertas de Washington se revuelva bastante fácilmente entre puestos privados y públicos.

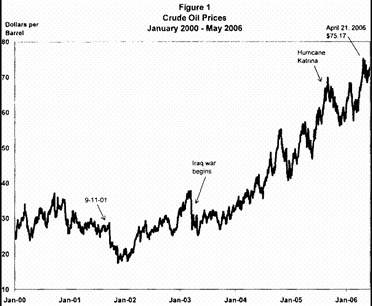

Una mirada al precio para Futuros Brent y WTI desde enero 2006indica la correlación notable entre subir como un cohete y los no-regulados comercios en los futuros de ICE en los mercados de EEUU. En enero2006 cuando el CFTC permitió la excepción a los Futuros de ICE, los precios de petróleo estaban comerciando en el rango de $59-60 un barril. Hoy unos dos años después nosotros vemos precios que taladran $120 y la tendencia a la suba.

Éste no es un problema de OPEP, es un problema regulador del Gobierno americano de abandono maligno. No requiriendo a ICE archivar informes diarios de grandes comercios de commodities de energía, no puede descubrir y detener la manipulación del precio. Como notó el informe del Senado,

“La habilidad de CFTC de descubrir y detener la manipulación de precios de energía está padeciendo por boquetes de información crítica, porque los comerciantes en los intercambios electrónicos OTC y los Futuros a plazo de ICE de Londres están actualmente exentos de requisitos de información de CFTC. El informar del gran comercio también es esencial para analizar el efecto de especulación en precios de energía.”

El informe agregó,

“los archivos ICE con Securities and Exchange Commission y otra evidencia indican que su actuación sobre-la-cuenta del intercambio electrónico realiza una función de descubrimiento de precio -- y por eso afecta el precio de energía americana --en el mercado del dinero en efectivo para los artículos de energía comerciados en ese intercambio.”

Fondos de seguros de inversión y Bancos manejan los precios de petróleo

En las más recientes carreras sostenidas en precios de energía, las grandes instituciones financieras, fondos de seguro de inversión, fondos jubilatorios, y otros inversores han estado entrando a raudales billones de dólares en los mercados de energía para intentar aprovechar cambios de precio o asegurarse contra ellos. La mayoría de esta inversión adicional no ha venido de productores o consumidores de estos artículos, sino de especuladores que buscan abusar de estos cambios de precio. El CFTC define a un especulador como una persona que “no producen o usa el artículo, sino arriesga su propio capital o sus futuros comerciales en ese artículo en la esperanzas de hacer una ganancia en cambio de precio.”

Las grandes compras de contratos de entregas a plazo de petróleo crudo por los especuladores han, en efecto, creado una demanda adicional por petróleo, conduciendo el precio de petróleo para entrega futura de la misma manera que la demanda adicional para contratos de entrega de un barril físico hoy maneja al precio para petróleo en el mercado puntual. Hasta donde el mercado está interesado, la demanda por un barril de petróleo es el resultado de la compra de un contrato de entregas a plazo por un especulador es así tan real como la demanda para un barril es el resultado de la compra de un contrato de entregas a plazo por un refinador u otro usuario de petróleo.

Quizás 60% de los precios de petróleo hoy la pura especulación

Goldman Sachs y Morgan Stanley hoy son las dos mayores las empresas comerciales de energía en los Estados Unidos. Citigroup y JP Morgan Chase son jugadores mayores y numeroso fondos de seguro de inversión también consolida a quién especula.

En junio2006, el petróleo se comerció en los mercados de entregas a plazo a unos $60 el barril y la investigación del Senado estimó que unos $25 de eso eran debido a pura especulación financiera. Un analista estimó en agosto 2005 que los niveles de inventario de petróleo en EEUU hicieron pensar en que los precios crudos WTI deben estar alrededor de $25 por barril, y no $60. Eso significarían hoy que por lo menos $50 a $60 o más de los $115 de hoy del precio del barril es debido al puro fondo de seguro y la institución de especulación financiera.

Sin embargo, dado el equilibrio inalterado en suministro de petróleo global y demanda durante los recientes meses en medio del aumento explosivo en precios de entregas a plazo de petróleo comerciado en Nymex y los intercambios de ICE en Nueva York y Londres que más probablemente es que tanto como 60% del precio hoy de petróleo es pura especulación. Nadie sabe oficialmente excepto el diminuto manojo de bancos comerciando energía en Nueva York y Londres y ellos no están hablando.

Comprando grandes números de contratos de entregas a plazo, y empujando por eso a los futuros precios a niveles aun más altos que los precios actuales, los especuladores han mantenido un incentivo financiero a las compañías de petróleo para comprar aun más petróleo y ponerlo en almacenamiento. Un refinador comprará petróleo extra hoy, aun cuando cuesta $115 por el barril, si el precio de entrega a plazo es más alto aun. Como resultado, durante los últimos dos años los inventarios de petróleo crudos han estado creciendo firmemente, produciendo inventarios de petróleo crudos americanos que son ahora más altos que en cualquier momento en los ocho años anteriores.

La entrada grande de inversión especulativa en los futuros de petróleo ha llevado a una situación donde nosotros tenemos altos suministros de petróleo crudo y altos precios de petróleo crudo. La evidencia compeliendo también sugiere que factores geopolíticos, económicos, y naturales citados no explican el reciente aumento en precios de energía que pueden verse en los datos reales en el suministro y demanda de petróleo crudo. Aunque la demanda ha aumentado significativamente durante los últimos años, así lo han hecho los suministros. En el par de años pasados la producción de petróleo cruda global ha aumentado a lo largo de los aumentos en demanda; de hecho, durante este periodo los suministros globales han excedido la demanda, según el Departamento americano de Energía.

La Sección Administración de Información de Energía del Departamento de Energía (EIA) recientemente hizo previsión que en los próximos años la capacidad de producción de sobrante global continuará creciendo por eso entre 3 y 5 millones de barriles por día para 2010, “espesando sustancialmente el almohadón de capacidad sobrante”.

Eslabón Dólar y Petróleo

Una estrategia de especulación común en medio de una economía decadente de EEUU y un dólar americano cayendo es para los especuladores y la inversión ordinaria más desesperado para las inversiones más aprovechables en medio del desastre de la securitización americana, para tomar posicionen a futuro vendiendo “largo a corto del dólar al petróleo”

Para grandes fondos de pensión o bancos desesperados de EEUU o EU para conseguir ganancias luego del derrumbe en ganancias desde agosto 2007 y la crisis de bienes raíces americanas, el petróleo es uno de las maneras más buenas de conseguir grandes ganancias especulativas. El telón que apoya la burbuja de precio de petróleo actual es la inquietud continua en el Medio Oriente, en Sudán, en Venezuela y Pakistán y la firme demanda de petróleo en China y la mayoría del mundo fuera de EEUU. Los especuladores comercian sobre el rumor, no el hecho.

A su vez, una vez las mayores compañías de petróleo y refinerías en América del Norte y países de EU empiezan a acumular petróleo, los suministros aparecen con apoyo de fondos prestados aun más firme para presentar precios. Porque mercados de energía encima de-la-cuenta (OTC) y de Entregas a plazo de ICE de Londres no son regulados, no hay ninguna figura precisa o fiable acerca del valor dólar total de reciente gasto en inversiones en commodities de energía, pero las estimaciones están de forma consistente en el rango de decenas de billones de dólares. También se ve el interés especulativo en aumento en artículos en la popularidad creciente de índice de fondos de commodities que son fondos cuyo precio se ata al precio de una canasta de varios futuros de commodities.

Goldman Sachs estima que los fondos jubilatorios y fondos mutuos han invertido un total de casi $85 mil millones en fondos de índice de commodities, y que las inversiones en su propio índice, el Goldman Sachs Commodity Index (GSCI), se han triplicado durante los últimos años.

Es notable el hecho que el Secretario del Erario americano, Henry Paulson, es ex Presidente de Goldman Sachs.

F. William Engdahl is an Associate of the Centre for Research on Globalization (CRG) and author of A Century of War: Anglo-American Oil Politics and the New World Order. He may be contacted at info@engdahl.oilgeopolitics.net

1 United States Senate Premanent Subcommittee on Investigations, 109th Congress 2nd Session, The Role of Market speculation in Rising Oil and Gas Prices: A Need to Put the Cop Back on the Beat; Staff Report, prepared by the Permanent Subcommittee on Investigations of the Committee on Homeland Security and Governmental Affairs, United States Senate, Washington